新NISAが始まってから、「S&P500やオルカンなどのインデックス投信に毎月5万円や10万円を積み立てて、20年・30年経つと何千万円になる!」みたいな話をよく目にするようになりました。

あなたは、この話を信じますか?それとも、実際には無理だと思いますか?

本当にインデックス投信を積み立てるだけで、FIREできるくらい資産が増えるの?

この疑問に対して、考察してみたいと思います。

僕は、株式投資を20年続けて50代前半でサイドFIREしました。その中で、インデックス投資も行ってきましたので、実際にインデックスへの長期投資を続けた結果を基に、記事を書きました。

(今回はS&P500指数を中心に記事を書いています。)

インデックス投資を続けた結果

まずは、この画像をご覧ください。

ちょっと恥ずかしいのですが、これは、僕のSBI証券の口座です。(2024年8月27日現在)

画像の太枠が、S&P500指数に連動する「iシェアーズS&P500ETF(IVV)」というETFの詳細です。僕は、このIVVを2008年に購入し、現在まで約16年間保有し続けています。

画像を見ると、僕はIVVを約83万円で購入して、現在の評価額は約660万円となっており、16年間で8倍ほどになりました。

もし、当時83万円ではなく830万円を投資していたら、現在は6,600万円になっていました。

ということは、あなたが35歳までに830万円を積み立てることができれば、50歳を過ぎた頃には6600万円以上になるかもしれない、ということです。少なくとも16年前であれば、できました。

完全にFIREするのは無理でも、もう少し頑張ればサイドFIREなら可能性はあると思いませんか?

実際に僕はインデックス投資だけではありませんが、こんな感じでサイドFIREしました。

ただ、ここまで良いことばかり言っていて申し訳ないのですが、今からインデックス投信を積み立てたとしても、実際に16年で8倍になる確率はかなり低いと思います。

その理由を見ていきたいと思います。

16年間で8倍になった要因

まず、僕が購入したタイミングを見てください。

僕は、2008年に2回に分けてIVVを購入しました。S&P500指数の推移を引用させていただいた表に、分かりやすいよう印をつけています。

S&P500指数チャート

引用元:https://www.kabutore.biz/

見てもらえば分かると思いますが、リーマンショックの直前と暴落中の2回に分けて購入しています。最安値では購入できませんでしたが、そこそこ安いところで買えたので平均単価を下げることができました。

リーマン・ショック 2008年9月15日に起きた米投資銀行リーマン・ブラザーズの経営破綻を機に、世界的な金融危機と不況に発展した現象のこと。巨大金融機関への救済措置がとられなかったことで市場参加者に不安が広がり、企業にお金が出回らなくなる信用収縮が深刻化した。生産活動や貿易の減少など実体経済に大きな下押し圧力がかかった。

引用元:https://www.nikkei.com/article/DGXZQOUB159YE0V10C23A9000000/

振り返ると、2008年途中から2012年くらいが投資するベストタイミングでした。

要因① S&P500指数の上昇率

僕はIVVを合計8098.28ドルで購入し、現在は45,654.03ドルになっています。これは、16年間で約5.6倍になっており年間の上昇率を計算すると約11.4%の上昇となります。

しかし、S&P500指数の過去の上昇率は年間7%~8%程度と言われています。

つまり僕が投資していた期間は、S&P500指数が過去からみても、かなり高い上昇率であったことが分かります。

また別の視点でみると、最近のS&P500指数のPERは、20倍から30倍と割高な水準となっています。

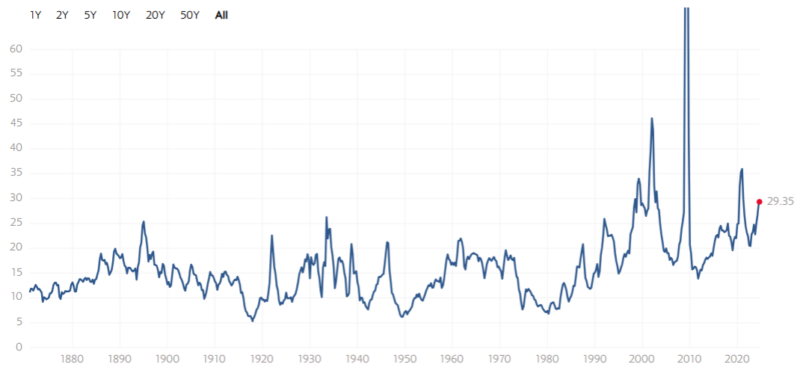

次の表は、S&P500指数のPERの推移を表したものです。

引用元:https://www.multpl.com/s-p-500-pe-ratio

この表をみると、2000年頃までPERはだいたい15倍前後であったことが分かります。それが、25倍前後で推移するようになりました。

これは、S&P500指数が割高な水準に上がってしまっており、短期間で半分になることもあり得る状況です。

そうは言っても今後も高い上昇率が続く可能性は当然あります。しかし、これまでのような上昇が長期間継続するのはちょっと難しいのでは、というのが僕の本音です。

要因② 円安効果

僕のIVVがドル建てだと元金の5.6倍しかならないのに、8倍の上昇となったのは円安の影響です。

2008年頃は1ドルが100円程度で、その後、円高が大きな社会問題となっていきました。

現在、1ドルが140円を超える円安になったことで、ドル建ての資産は円での評価額が1.4倍くらいになりました。

ですので、5.6倍×1.4倍=約8倍となった訳です。

ただ、今は歴史的な円安と言われており、今後円安になるか円高になるかは分かりませんが、可能性としては円高になる方が高いのでないでしょうか。

もし円高になれば、ドル建ての資産は円での評価額は下がっていきます。

まとめ

答えになっていないかもしれませんが「これからインデックス投信を積み立てて、FIREできる可能性はゼロではないが、運が良くなければ難しい」というのが結論となります。

ただ、僕が購入した時と同じような条件が運良くやってくれば、FIREも夢ではないと思います。実際に僕は、8倍にはできましたから。

- S&P500指数がリーマンショック並みに暴落し、数年間低迷する。

- 同時に円高となる。

- 低迷している期間にできるだけ積み立てる

- 数年間低迷した後、経済が回復し株価も順調に上昇する。

結局、そんなことを言われても未来は分からないので、どうしたら良いか決められませんよね。

僕も、新NISAをどうするか考えていますが、考えているパターンは次の3つです。

パターン① 未来のことは、どうせ分からないから気にせず積み立てる

この場合、リターンが低くなる可能性もありますが、預金よりマシならOKというつもりで淡々と積み立てていきます。

積立が終わってから、長期の株価低迷という最悪のシナリオもありますが、アメリカの今後を信じるのであれば、これが1番よい選択になると思います。

パターン② 少しずつ積立を継続しつつ、暴落がきたら全力で投資する

今、アメリカは景気後退の兆候が出ています。この前は「サーム・ルール」という景気後退の指標が出たと話題になっていました。

サーム・ルールは、直近3カ月の失業率を過去12ヶ月でもっとも低かった失業率で引いた数が0.5を上回ると、景気後退の確率が高いという経験則。元FRBエコノミストのクローディア・サーム氏が提唱した。サームの法則ともいう。

引用元:https://www.nikkei.com/compass/theme/159171

今後、S&P500指数が下落するかどうかは分かりませんので、とりあえず余力を持って積立をしつつ、都合よく暴落がきたら全力で投資する、というものです。

ちなみに僕は、新NISAはこのパターンで少しずつ積立しながら、暴落を待ちたいと思っています。もちろん、今持っている分は放置し続けます。

パターン③ ひたすら暴落を待つ

今後、長期的にS&P500指数が上昇していくと思えないのであれば、暴落を待つというのも1つの手段だと言えます。しかし、現金を持ったままでいるのは現在のインフレを考えるとお金の価値が減っていくだけなので、金や債券など別の手段を講じる必要があります。

未来のことは分かりません。ですがインデックス投資は未来を信じて長期間、投資を続けないと成果は出ません。

今回はS&P500指数を中心に書いていますが、正直オルカンもアメリカの企業の割合が高いので、結果はそれほど変わらないと思います。

繰り返しになりますが、積立中の株価暴落はチャンスです。あせって売らずに積立を継続してください。

ここまで、長文にお付き合いいただき、ありがとうございました。

あなたの投資が上手くいくことを、願っています。

もし、何か聞いてみたいことがあれば、お問い合わせからお気軽にご質問ください。今のところ、このブログを見ていただいてる方は、ほとんどいませんから(笑)。

それでは。